等额本息和等额本金哪个划算

等额本息和等额本金是常见的房贷还款方式。

等额本息是指在还款期内,每月偿还同等数额的贷款(包括本金和利息)。

从本质上来说,本金所占比例逐月递增,利息所占比例逐月递减,月还款数不变。

例如,每月还款额固定为一定金额,前期还款中利息占比较大,本金占比较小;随着时间推移,本金比例逐渐增大,利息比例逐渐减小。

等额本金则是将贷款本金总额等分,每月偿还同等数额的本金和剩余贷款在该月所产生的利息。

其特点是每月的还款额不同,呈现逐月递减的状态。

第一个月的还款额最多,之后逐月减少,因为每月偿还的本金固定,而利息随着剩余本金的减少而逐渐减少。

在贷款市场中,这两种还款方式都非常常见。

等额本息由于每月还款额固定,方便借款人规划家庭开支,尤其适合收入稳定的人群。

而等额本金前期还款压力较大,但总利息支出相对较少,适合前期还款能力强、有一定积蓄或贷款时收入较高的人群。

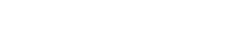

二、二者的区别对比

(一)定义不同

- 等额本息:借款人每月按相等的金额偿还贷款本息,其中每月贷款利息按月初剩余贷款本金计算并逐月结清。每月还款额固定不变,在还款初期,本金占比较小,利息占比较大;随着还款时间的推移,本金所占比例逐月递增,利息所占比例逐月递减。

- 等额本金:将贷款本金总额等分,每月偿还同等数额的本金和剩余贷款在该月所产生的利息。每月还款本金固定,利息随着本金的减少而减少,所以每月还款额呈现逐月递减的状态。第一个月还款额最多,之后逐月减少。

(二)适合人群不同

- 等额本息:适合收入稳定的工薪阶层、首次购房者以及对利率变动不太敏感、偏好稳定支出的人群。尤其对于年轻人来说,等额本息还款方式每月还款金额相同,不会给他们带来太大的经济压力,随着在职经历的增加,收入逐渐提高,生活质量也能得到保障。

- 等额本金:适合收入较高但预计未来收入会减少的人群,如事业有成、有一定经济基础的中年人,他们考虑到年纪渐长、收入可能会随着退休等因素减少,选择等额本金还款方式可以更好地适应未来收入的变化。同时,生意人或收入来源不稳定的人群也可以考虑等额本金,虽然初期还款压力大,但可以避免因收入波动而影响生活质量。此外,计划提前还款的人群选择等额本金可以节省更多的利息支出。

(三)利率不同

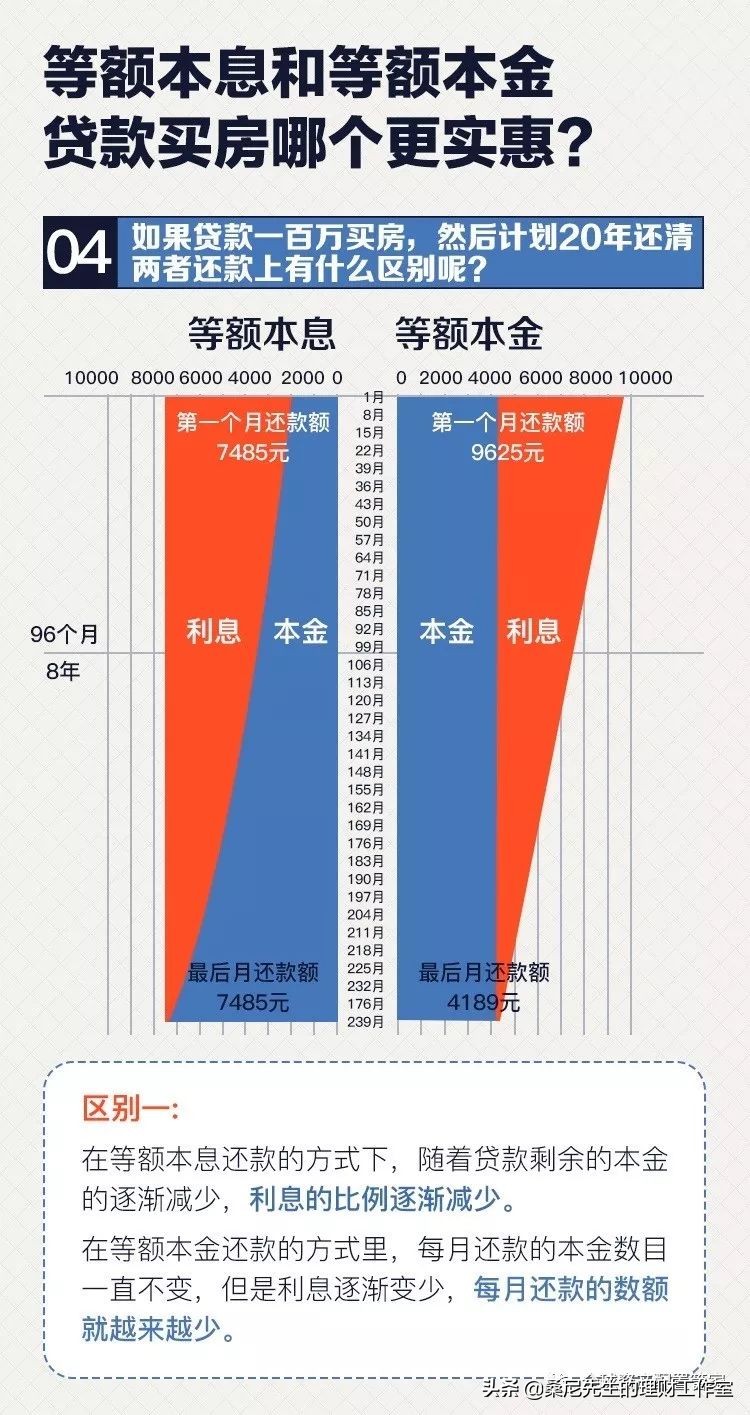

等额本息支付的总利息通常比等额本金多。以 100 万房贷,贷款 30 年,贷款利率 4% 为例,等额本金总利息为 601667 元,等额本息总利息为 718694 元,差额达 117027 元。

而且贷款期限越长,利息差异越大。

这是因为等额本息前期偿还的利息比例较高,本金比例较低;而等额本金前期偿还本金较多,利息随着本金的减少而减少。

在相同的贷款额度、贷款利率和贷款期限下,等额本息和等额本金法利息差别主要是由于每月月供中偿还的本金和利息比例不同导致的。

等额本金法还款每月月供中本金固定不变,利息由于本金的减少而减少;等额本息法还款每月月供固定不变,但是前期优先偿还利息,本金 ÷ 利息小于 1,后期优先偿还本金,本金 ÷ 利息大于 1。

三、哪个更划算的分析

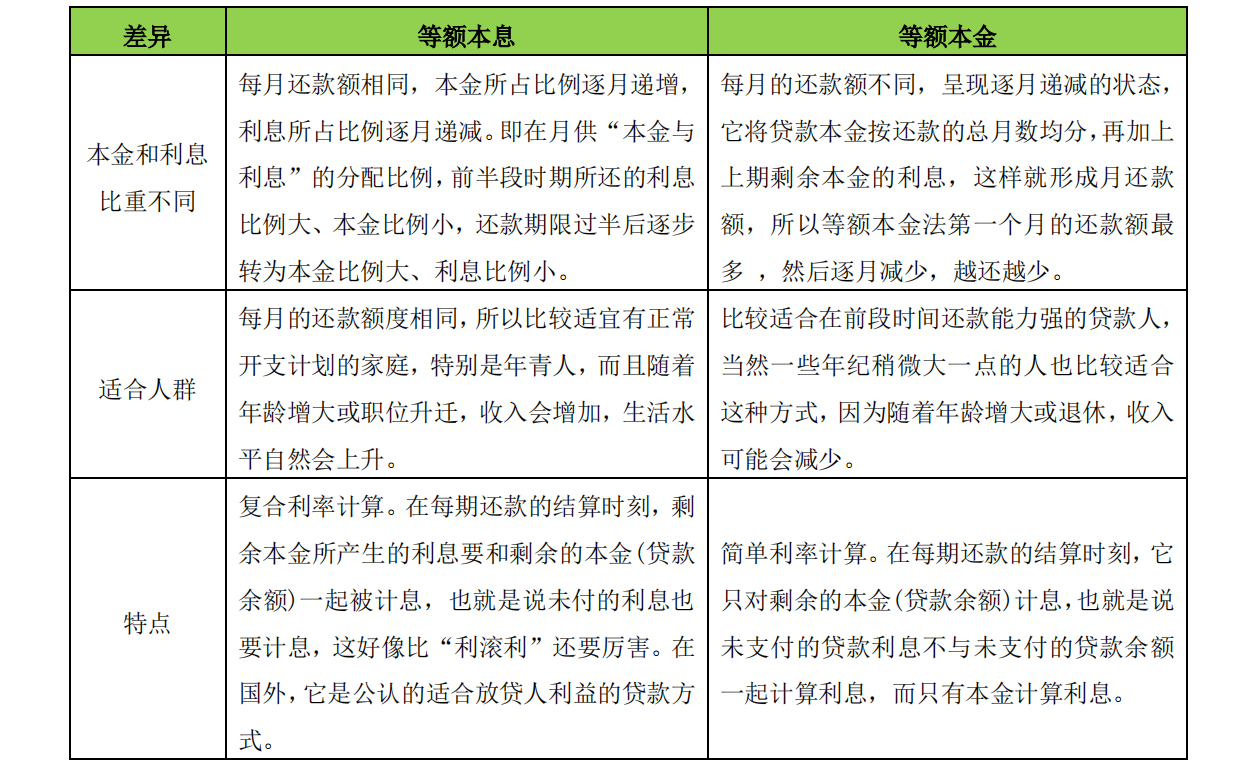

从前期资金压力来看,等额本金前期还款压力较大,等额本息前期还款压力相对较小。

以借款 100 万,20 年还清,年利率 6.55% 为例,等额本金第一个月还款 9625 元,而等额本息第一个月还款 7485.2 元。

对于资金不太充裕的购房者来说,等额本息可能是更好的选择,不会在前期造成过大的经济压力。

在利息计算方面,等额本金的总利息通常比等额本息少。

如前面例子中,等额本金下 20 年共还款约 166 万元,共支付利息 66 万元;等额本息下,20 年共还款约 180 万元,共支付利息 80 万元。

但这并不意味着等额本金就一定更划算,因为等额本金前期还款额度高,可能会影响购房者的资金流动性和其他投资机会。

从提前还款的角度考虑,如果有提前还款的打算,等额本金相对更划算。

等额本金前期偿还本金较多,剩余本金较少,提前还款可以节省更多的利息。

而等额本息前期主要偿还利息,本金偿还较少,提前还款可能不太划算。

例如,买房贷款如果打算提前还款,假定老王贷款 100 万买房子,30 年,利率 4.9%,到了第 3 年等额本息剩余本金是 952639.06 元,等额本金是 900000 元,选择等额本金的话少还了 5.26 万元。

然而,不同情况适合不同人群选择。

如果购房者近期收入不稳定,不建议选择等额本金,以免造成较大的生活压力。

对于经济条件好、有一定资金实力且有提前还款计划的人群,等额本金更划算,可以节省利息支出。

而对于收入稳定、追求还款压力平均的人群,等额本息则是更合适的选择,每月还款金额固定,便于规划家庭开支。

综上所述,等额本息和等额本金哪个更划算没有绝对的答案,需要根据个人的经济状况、收入稳定性、提前还款计划等因素综合考虑,选择最适合自己的还款方式。

四、总结与建议

等额本息和等额本金作为常见的房贷还款方式,各有其特点和适用人群。

等额本息每月还款额固定,方便家庭开支规划,适合收入稳定的工薪阶层、首次购房者以及对利率变动不太敏感、偏好稳定支出的人群。

尤其是年轻人,随着在职经历增加和收入提高,能较好地适应这种还款方式,不会在前期面临过大的经济压力。

等额本金前期还款压力较大,但总利息支出相对较少,适合收入较高但预计未来收入会减少的人群,如事业有成的中年人、生意人或收入来源不稳定的人群。

同时,对于计划提前还款的人群来说,等额本金可以节省更多的利息支出。

对于购房者来说,在选择还款方式时,应充分考虑自身的经济状况。

如果资金相对紧张,收入较为稳定,且不打算提前还款,等额本息是一个较为合适的选择。

这样可以保证每月还款压力相对较小,不会对生活质量造成太大影响。

如果有一定的资金实力,能够承受前期较大的还款压力,并且有提前还款的计划,那么等额本金可能更适合。

可以在前期多偿还本金,减少后期的利息支出。

此外,购房者还应考虑未来的收入变化趋势。如果预计未来收入会增加,可以选择等额本息,随着收入的提高,还款压力会逐渐减小。

如果预计未来收入可能会减少,等额本金则可以更好地适应这种变化。

总之,购房者在选择等额本息和等额本金还款方式时,要综合考虑自身的经济状况、收入稳定性、提前还款计划以及未来收入变化趋势等因素,做出最适合自己的选择。